一、核心观点

宏观方面,本月中旬迎来降准,尽管降准幅度不及预期,但为今年以来宽信用以及稳增长等政策添砖加瓦。与此同时,第一季度GDP4.8%超出市场普遍预期,但是投资、消费、出口各大分项增速全面放缓,仅有基建投资稳增长有所发力,也与当前制造业以及基建强势托底经济的现状形成呼应。

另外,尽管社会融资规模存量同比增速有小幅回升,但还需持续关注企业和居民中长期贷款的改善情况。综合来看,疫情依然是当下最不能忽视的干扰因素,因为各大主流消费地区疫情频发,各企业采购以及开工率大幅下降。本月中央频发利好消息,发改委再提压减粗钢产量政策稳定当前供需双弱格局;中共政治局表示“稳增长”、“稳就业”及“稳物价”是今年发展主线等重要经济发展指导。

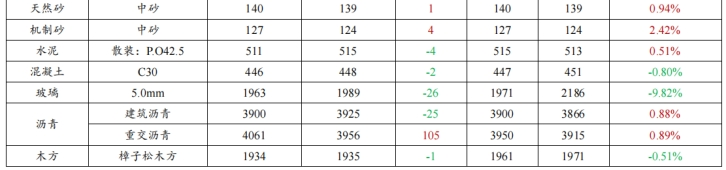

从建筑材料价格来看,整体价格本月迎来小幅下降,螺纹钢以及中厚板等建筑钢材较上月均小幅下跌,同时水泥及混凝土等工程材料价格也弱势运行。

五一期间部分企业迎来集中备货,但幅度依旧不及往年同期,目前各地市场产业链仍就受到疫情影响而施展不开。但是上海及华东等地区疫情迎来拐点,乐观来看,在5月中旬能够基本实现社会面的复工复产。

整体价格走势来说,5月份的中旬之前,价格没有反弹的动能,五月中旬之后或许有部分好转的可能,在5月这一个消化矛盾的月份中,还需持续关注国内关于地产和基建等细分政策的出台,同时还需关注海外市场,如美联储加息落地的情况。综合来看,5月建筑材料或将走出先抑后扬的趋势。

目前建材需求处于恢复的态势,基建不断发力带动需求明显增长,但地产行业大周期仍处于深度调整阶段,叠加疫情影响持续,部分地区进入传统雨季,预计5月需求增量上行空间或有限,后期还需关注疫情对需求的影响。

二、建筑材料价格行情

数据来源:我的钢铁网

三、建筑材料行情分析

(一)建筑钢材

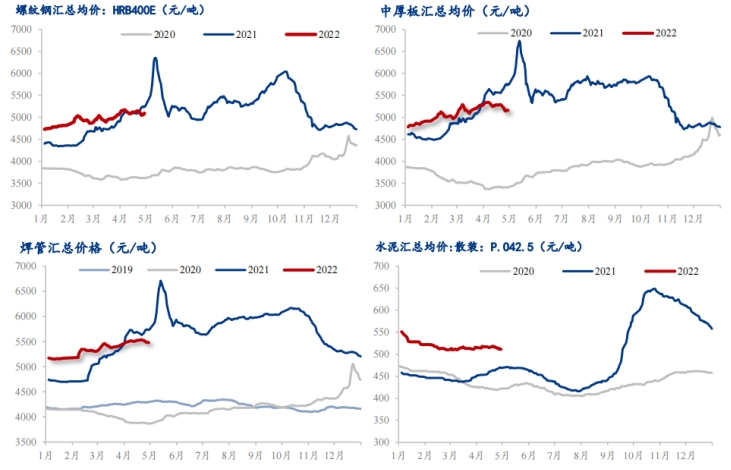

月度观点:4月高预期震荡上行,5月需求有待验证,钢价预计震荡运行。

本月螺纹钢价格在市场强预期以及高成本支撑下震荡上涨;

宏观方面,稳增长的目标持续支撑市场多头逻辑,同时本月底利好消息兑现,15日央行宣布25日降准0.25个百分点,宽松力度虽较市场之前的预期偏低,但这个信号依旧有效提振了市场情绪;

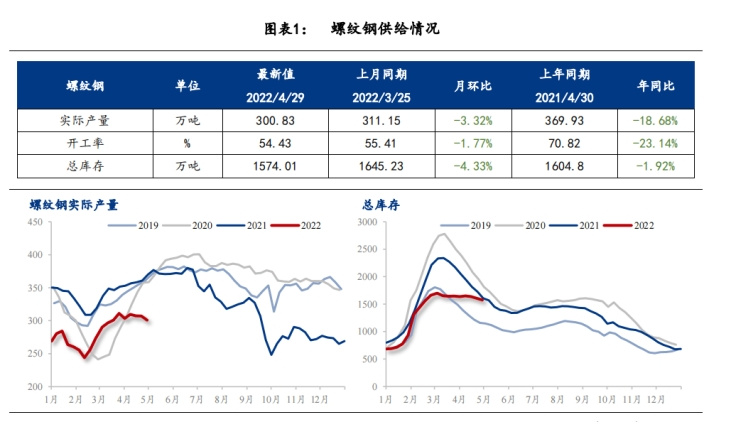

供给方面来看,本月初周产量有一定增长,但涨幅较低,后两周则是呈现下降的趋势,总体产量恢复速度较慢,其一方面是由于疫情带来的交通管制仍影响着原料的运输,钢厂到货不乐观,制约钢厂生产的积极性;另一方面是因为原料价格高位运行,钢厂利润整体处于偏低水平,部分短流程钢厂和个别长流程钢厂主动控产;

库存方面来看,受物流因素的影响,月初厂库受疫情影响环比上升,而后几周随着物流部分好转,钢厂发货速度有所恢复,库存维持下降的趋势;

需求方面来看,宏观政策利好持续提振市场预期,未受疫情影响区域下游终端复工情况较好,消费逐步回暖,市场需求走高,但与往年同期相比依旧处于较低水平,而且数据显示房企获得的贷款金额创2014年以来的新低,土地购置及新开工项目进度偏缓。

具体见下表:

数据来源:我的钢铁网

5月展望

宏观方面,保底5.5%增速的逻辑持续支撑市场强预期,但由于4月末的降准力度不及预期,同时公布的宏观数据显示房地产数据难以改善,市场产生了一定的偏空情绪,使得强预期稍有减弱;

供给方面,随着疫情交通管制的逐渐放松,钢厂原料到货情况有好转预期,总库存也延续着去库状态,同时由于4月末长短流程均有因亏损而减产的钢厂,高成本向下传导的效果有所减弱;但从原料价格走势来看,高成本支撑尚存,在没有实际需求的情况下,供给恢复速度可能依旧偏缓;

需求方面,目前虽然存在宏观利好提振需求恢复,但在物流运输缓解的情况下表观消费数据表现并不算好,同时实际下游房企资金紧缺的问题短期内依旧难以改善,从政策放松到房企资金回笼依旧需要一段缓冲期,未来需求释放程度待定。

综合来说,5月份在实际需求有待释放的情况下,基本面供需双弱的状态会持续,叠加原料支撑力度与宏观强预期少许减弱,建筑钢材原有的价格逻辑或将重塑新平衡,预计5月螺纹钢价格或将震荡运行。

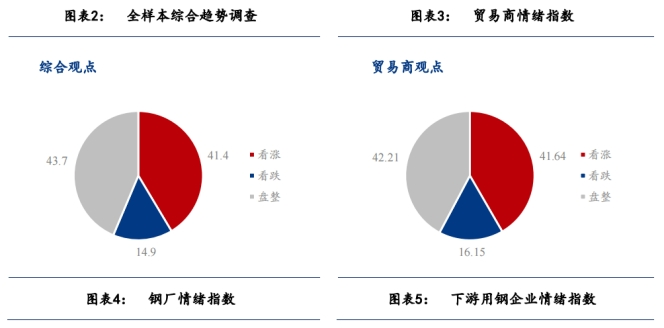

截至4月22日,Mysteel建筑钢材用钢心态调研结果来看,综合看涨、看跌、看盘整的比例41.4:14.9:43.7,整体情绪依然偏高,相较于上月同期盘整比例增加较多。具体结果如下:

数据来源:Mysteel

月度观点:4月高成本支撑价格,5月需求待验证,预计价格震荡运行。

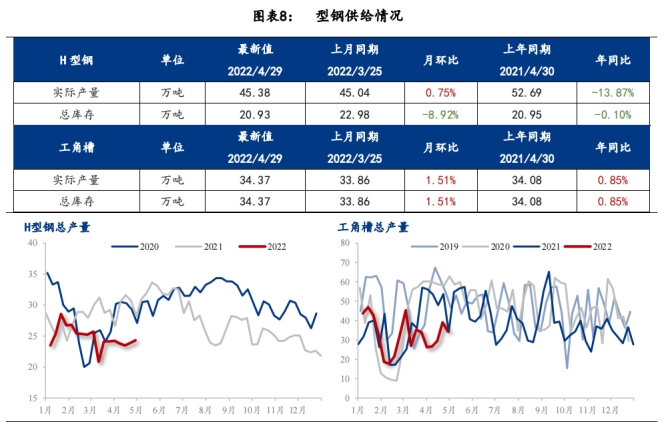

4月受疫情以及成本因素影响,目前整体型钢钢厂的开工率以及生产积极性相对偏低,同时高成本依旧使得整体供给好转情况并不明显,另一方面疫情对于下游建筑业和制造业都存在一定影响,不过相对而言目前钢结构企业订单减量相对较少,下游需求尚存。

数据来源:我的钢铁网

供随着降准落地以及市场上宏观利好近乎出尽,市场焦点会逐步转到基本面,而4月底来看,5月前期型钢产量由于疫情管控放松有上行预期,对于需求而言,目前即使运输有所恢复,需求并没有明显的恢复,5月份整体供需表现可能依旧不乐观。综合而言,预计5月份型钢价格震荡运行。

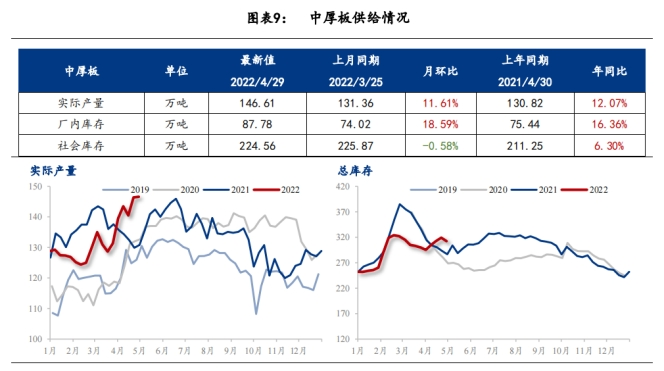

供应方面,本月中厚板钢企开工率、产能利用率均上升,部分地区恢复到满产,周度产量达到146.61万吨,周环比上升11.61%。由于原料价格偏高,挤压钢厂利润,导致钢厂选择出口板坯,减少成材产量,外加多地受到疫情的影响,钢厂发运明显下滑,钢企生产受到影响,产量除月初第一周外呈现下降趋势;

库存方面,物流运输受到疫情的影响较大。集港资源减少,市场资源的流动性较差,运力不足,成交明显缩水,出现了明显的累库。而随着后期北方港口管控放松,北方资源近期开始抵达华东等地,但总量不大,对社会库存影响不大;

需求方面,4月份疫情对华东地区下游终端影响比较明显,上海需求停滞,苏南临近上海地区受到较为严格的交通管控,运力显著下滑,下游库存处于偏紧的状态,市场对于疫情过后的补库预期较强烈,但是短期供大于求的局面很难得到改善。

数据来源:我的钢铁网

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

市场方面,市场一直在强预期与弱现实之间来回博弈,虽说宏观方面支持力度较好,但随着降准政策出台,市场利好情绪近乎出尽,市场对后市的强预期有走弱趋势,预计5月份市场价格主要因素将从预期逐渐转向基本面;从供应方面来看,4月末疫情状况有相对好转,钢厂基本正常生产,但中厚板主要市场依然受疫情影响较大,上海以及京津冀地区受疫情运输管控的情况依旧持续,中厚板库存持续增加,若5月份管控未有改善的话,产量有趋弱的预期;而需求方面依旧需要验证疫情后实际需求的释放情况,目前看来恢复预期并没有很强;综合来看,5月份中厚板价格预计震荡运行。

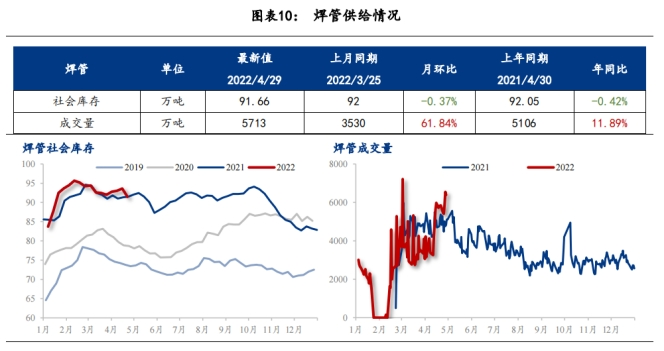

月度观点:4月价格震荡上行,预计5月价格或将震荡偏强运行。

4月份型钢价格整体处于稳中趋弱的状态。

供应来看,目前阶段轧材企业的开工水平和产能利用率水平依旧是处于低位,不过随着北方疫情好转,逐步解封之后,供应有所改善,整体产能有小幅增加的趋势,但同时厂库方面也在逐步积累。

库存方面,4月份整体库存表现都处于微降的状态,当前全国型钢库存总量将近130万吨左右,但是整体降幅较小,这也表明虽然4月份硬性的需求支撑尚存,但疫情阻碍了需求的增长空间,所以4月上半旬价格较为坚挺,整个下旬的供应相对来说有一定的好转,叠加需求还是这样平稳,所以市场也存在套现的意向。

需求方面,一季度整体制造业包括基建的实际落地情况不及预期,而二季度4月份整体的下游均受到疫情的影响有所放缓。

数据来源:我的钢铁网

供应方面,虽然月末供应表现逐步好转,但实际钢厂生产的积极性并不高,目前按照当前钢坯出厂4740元/吨价格测算,轧材厂平均利润不到200元/吨,有些成本高的企业平均利润甚至不到100元/吨。长流程同样如此,按照当前钢坯成本测算,平均利润200-260元/吨,所以从效益角度来说,长流程更倾向于轧螺纹、热卷等效益相对乐观的品种。需求方面,今年前期需求较为萎靡,但相应的5月份疫情好转过后,整体的需求放量情况好转预期较大,但与此同时供应方面也将同步保持回升。

总体来说,5月份型钢市场会是处于在高位来回波动的阶段,实际价格走向取决于5月份的需求好转是否能够符合预期。此外,5月份供应的增量会愈发明显,但是就成本角度来说对于现货也起到较为明显的支撑,钢企利润在无明显放大的情况下,挺价的态度会继续保持,预计五月型钢价格震荡运行。

(二)砂石、水泥、混凝土

截至4月29日的最新数据,天然砂的全国均价为140元/吨,跟上月同比仅有1元/吨的上升;机制砂的全国均价为127元/吨,与上月相比上升3元/吨。总体来看,本月砂石价格平稳过渡。本月华东地区仍是呈大面积爆发疫情的态势,下游多家搅拌站关停叠加环保管控等影响,砂石矿山企业库存开始普遍走高。华南地区同样砂石出货量不景气,总体出货量一般,且即将迎来梅雨季,下游终端开工率会大幅下降,市场心态偏弱。但整体来看,目前市场普遍抗疫心态较好,砂石生产暂不受影响,本月砂石价格平稳过渡。

目前全国疫情正在迎来拐点,华南地区广州已实现社会清零,华东地区上海新增无症状感染者迎来拐点,因此前期滞后的需求或将在5月迎来部分释放。基于市场生产受到疫情的影响将持续走弱,各地砂石站将逐渐恢复供应量。部分重点城市受疫情影响较小项目可以施工,为输出型市场带来了一定的需求量。但还需谨防梅雨季的到来,或将局部影响下游采购及施工进程,预计5月砂石价格或将持续运行。

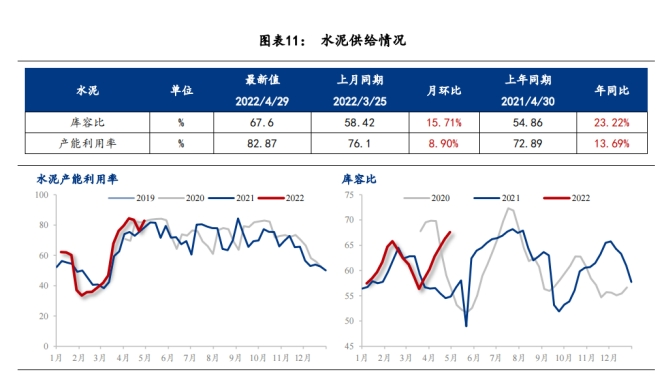

截至4月29日,4月全国水泥均价为511元/吨,较上月同比下降4元/吨;产能利用率82.87%,月环比上升8.90%,年同比上升13.69%。4月初部分地区需求回升,供应收紧,水泥价格推涨,但由于市场竞争与疫情影响导致后期价格回落,供给方面,4月份疫情管控导致发运较低,水泥库容比持续上行;需求方面,实际基建用钢需求自3月中旬以来有所改善,但力度相对有限,加之市场需求不足后,外来低价水泥冲击,厂家为抢占市场份额,进而下调水泥价格,造成了4月水泥价格涨跌互现,先扬后抑的趋势。

数据来源:我的钢铁网

5月开始即将迎来梅雨季节,除了华南地区以外,华北以及西南地区需求乏力,水泥出库量最新环比分别下降24.62%和15.87%。一方面市场即将受到暴雨影响严重,工地施工进度搁置,需求明显下滑;另一方面,多地市场推涨水泥价格,但前期搅拌站和贸易商已经囤货囤满,并不考虑在涨价期囤积水泥,厂家出库遭遇“滑铁卢”。在部分水泥企业按计划启动错峰停窑,水泥供应或将收紧,但部分市场在疫情、雨季等影响下,市场需求继续承压上升,水泥价格或将震荡运行。

截至4月29日,4月全国混凝土均价为446元/吨,较上月同比下降了2元/吨;产能利用率14.89%,月环比上升29.64%;实际产量同样也迎来了大幅度的上升,周产量2882100立方米,较上个月来看上涨了29.64%。4月强预期与弱现实多空博弈,原料高位支撑叠加市场运输受阻,混凝土价格稳中偏弱;4月份混凝土产能利用率环比增速较低,主要是疫情交通运输受限,同时混凝土企业回款时间继续延长,发运量难以提升;需求方面,房企资金紧张开工率降低,导致市场整体恢复速度未有提升。因需求不及预期上周多地水泥涨价情况落实不佳,多地水泥价格已有不同程度地回落,本轮推涨成本压力暂未完全传导至混凝土企业,价格整体稳中偏弱运行。

数据来源:我的钢铁网

目前为止,由于各地疫情形势陆续好转且各项有利措施传达市场,上海分批有序推动一批重点工业企业平稳运行、复工复产,一周以来,666家重点工业企业已有70%实现复工复产,相信随着后期疫情形势好转,市场活跃度会明显提高。一定程度上刺激市场积极性,因此混凝土市场发运量短期向好,但政策传导落地仍需一定时日,企业资金压力短期内难有实质性改善,混凝土整体市场行情难以赶上去年同期水平,但5月有一定的上升空间,预计价格或将震荡偏强。

截至4月29日,4月浮法玻璃全国均价为1963元/吨,较上月同比下降了26元/吨。4月玻璃价格弱势下行。供应来看,原计划近日点火复产的2条生产线点火时间均有所推迟,受疫情影响,点火时间暂不明确,可能会延后至5月份之中。目前市场需求仍显平淡,产业、装饰类订单相对稳定,工程订单后劲不足,疫情影响下工地开工仍不高,相较于前期市场的采购情绪,本月依旧不见回暖,因此浮法玻璃价格弱势下行。

目前来看,需求未明显好转,加之部分地区仍受疫情影响,物流尚未完全畅通,生产企业库存压力普遍存在,短期市场或难改颓势。部分地区深加工逐步恢复中,但是较往年同期来说订单情况仍较差,临近五一假期前后,预计深加工因订单不足,放假时间仍较长。贸易商近期出货尚可,但物流依旧影响。前期持续接货,社会库存或继续保持增加,预计5月浮法玻璃价格或将弱稳运行。

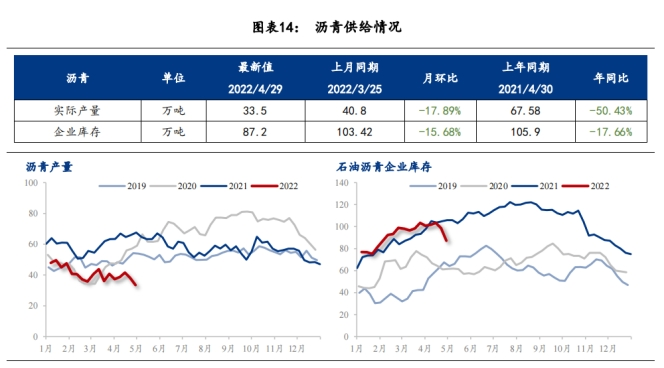

截至4月29日,4月建筑沥青全国均价为3900元/吨,较上月下跌了25元/吨。具体来看,4月沥青价格涨跌互现。本月国内沥青总产量稳中上升。下周开始华东地区上海石化停产,但珠海华峰预计恢复生产,其余炼厂基本稳定生产。北方地区刚需略显平稳,五一假期之中有一定的备货需求,南方地区受疫情防控缓解因素影响,个别主力炼厂出货有望增加。随着天气好转,终端需求稍有起色,实际消耗量有所提升,但个别地区有国内及进口资源相继入库,带动整体库存微增,本月沥青价格因此而涨跌互现。

数据来源:我的钢铁网

沥青期货盘面略显坚挺,市场对于未来供应低位以及刚需好转预期较重,但是现货基本面来看,部分到期合同低价出货积极性较高,现货推涨动力有限,基差走弱明显。供应端来看,五一后华南地区珠海华峰计划排产沥青,华东个别中石化间歇生产为主,整体供应维持相对低位;需求端来看,北方地区刚需略显平稳,五一期间或有一定的备货需求,南方地区受疫情防控缓解因素影响,个别主力炼厂出货有望增加。短期来看,5月国内沥青现货维持稳中偏强走势为主,不排除小幅推涨的可能。

【高层定调“全面加强基础设施建设”】4月26日,总书记主持召开中央财经委员会第十一次会议指出,我国将全面加强基础设施建设上升到“保障国家安全,畅通国内大循环、促进国内国际双循环,扩大内需,推动高质量发展”的战略高度。综合来看,当前可落地的基建项目数量充足,基建项目将以交通、能源、水利等网络型基础设施建设为主。随着疫情逐步好转,天气晴朗,建筑材料被延迟的需求有望迎来明显增长,且开复工项目中,基建的占比会越来越大。进入二季度,新老基建投资持续发力,多地集中开工一批重大项目。据不完全统计,4月1日至4月26日,安徽、湖南、四川、河北、江西、山东等地合计开工7911个重大项目,总投资额合计34183亿元。

【3月房地产数据】3月全国房屋房屋施工、新开工面积分别同比下降21.5%和22.2%;商品房销售面积同比下降17.7%;房企到位资金同比下降19.6%;房地产开发景气指数为96.66,环比下降0.26。反应短期未来房地产带动钢材需求效果不容乐观。

【疫情影响跟踪】自三月以来,中国多地疫情复发加强封控,交通物流明显受阻,地土拍延期,工地施工滞缓。截至4月底,上海仍处全域静态,华东疫情反复横跳;东北、西北、西南、华北地区疫情得到有效管控;此外,截至4月25日,天津、河北、上海、江苏、浙江、福建等22个省(区、市)已启动全国统一式样的重点物资运输车辆通行证。相比4月初,当前全国干线公路大动脉基本打通,运力运量指标持续向好,上海等重点地区物流保通保畅逐步好转。

【雨季】4月施工受降雨影响较小,但自本周开始全国多地出现流动性大到暴雨,且华中、华南市场也在陆续进入传统雨季,下游施工进度受阻后需求增量上行空间或有限。